Como a Reforma Tributária vai impactar sua empresa. O que você precisa fazer agora!

A reforma tributária aprovada institui um IVA dual, a Contribuição sobre Bens e Serviços (CBS, federal) e o Imposto sobre Bens e Serviços (IBS, de Estados e Municípios) com início da transição a partir de 2026 e vigência plena prevista para 2033. A mudança mais importante é a migração da arrecadação do “local de produção” para o “local de consumo” (princípio do destino), além da não cumulatividade plena, regimes favorecidos e um período longo de transição para entes federativos.

Neste artigo você encontra os principais impactos práticos para finanças, precificação, operações e compliance, além de um plano de ação imediato para reduzir riscos e aproveitar oportunidades.

O QUE MUDA NA PRÁTICA

- Modelo: adoção de IVA dual CBS (federal) e IBS (estaduais/municipais) com regras uniformes.

- Calendário principal: testes e calibragem em 2026; cobrança plena da CBS a partir de 2027; transição do ICMS/ISS ao IBS entre 2029–2032 (10% em 2029; 20% em 2030; 30% em 2031; 40% em 2032); vigência integral em 2033.

- Alíquotas: alíquota‑padrão será calibrada para manter arrecadação; nota técnica estima soma IBS+CBS entre 25,45% e 27% (cenários do Ministério da Fazenda).

- Regimes favorecidos: setores (agro, educação, saúde, cultura, transporte de passageiros etc.) poderão ter alíquota reduzida (40% da alíquota‑padrão) ou alíquota zero para cesta básica; existem regimes específicos (combustíveis, serviços financeiros, imóveis, cooperativas).

- Créditos acumulados: saldos de PIS/COFINS compensáveis; saldos homologados de ICMS ressarcíveis em até 240 parcelas a partir de 2033.

- Novos instrumentos: Imposto Seletivo (produtos prejudiciais), cashback para famílias de baixa renda, Conselho Federativo do IBS e fundos de transição (FNDR, Fundo de Compensação de Benefícios Fiscais).

Principais impactos por área da empresa Financeiro / Caixa

- Fluxo de caixa: mudanças em regras de creditamento e datas de recolhimento podem aumentar a necessidade de capital de giro, especialmente na fase de calibragem (2026–2029).

- Créditos acumulados: empresas com saldos de ICMS devem planejar a expectativa de recebimento em até 240 parcelas a partir de 2033; reclassificação desses créditos no balanço exigirá provisões e acompanhamento jurídico.

- Previsibilidade: a revisão anual das alíquotas pelo Senado durante a transição exige simulações periódicas (cenários 2026–2033).

Comercial / Preço

- Reprecificação: alguns bens poderão ficar mais baratos (desoneração de investimentos, crédito) e outros mais caros (perda de benefícios setoriais). Empresas com margens apertadas precisam avaliar elasticidade de preço e estratégia de repasse.

- Simples Nacional: pequenas empresas mantêm tratamento favorecido e terão opção de apurar CBS/IBS pelo Simples ou regime normal, essa escolha pode impactar margem e créditos.

Operações / Sistemas

- ERPs e fiscais: parametrizações, novos códigos, integração com sistemas de emissão e cobrança do IBS/CBS, testes de emissão em 2026.

- Compliance: harmonização da legislação deve reduzir litigiosidade no longo prazo, mas exige atualização imediata de controles, notas fiscais eletrônicas e rotinas de creditamento.

Jurídico / Contratos

- Revisão contratual: cláusulas de repasse tributário, reajustes e responsabilidades devem ser adaptadas para o novo modelo e para o período de transição federativa (50 anos de transição interna).

- Incentivos locais: o Fundo de Compensação protege beneficiários de incentivos onerosos do ICMS (condições claras para compensação entre 2025 e 2032); revise requisitos de elegibilidade.

Quem será mais (e menos) impactado

- Mais impactados: empresas com operações interestaduais e multicomponentes (varejo nacional, e-commerce, indústria com cadeia longa), setores com muitos insumos tributáveis e empresas que dependem de benefícios regionais do ICMS.

- Menos impactados/beneficiados: exportadores (desoneração de exportações), empresas com forte capacidade de creditamento e aquelas que anteciparem ajustes em preços e sistemas. Pequenas empresas podem manter proteção via Simples, dependendo da escolha de apuração.

Oportunidades (para quem agir rápido)

- Ganhos de eficiência: redução de complexidade e menor litigiosidade podem reduzir custos de compliance no médio prazo.

- Vantagem competitiva: empresas que atualizarem ERPs, tiverem simulações e planos de preço ágeis terão vantagem ao repassar ou absorver mudanças.

- Programas de fidelidade e cashback: formatos de devolução podem aumentar o poder de compra dos consumidores e abrir espaço para ações comerciais embasadas no novo benefício (se aplicável ao seu mercado).

PLANO DE AÇÃO PRÁTICO: 9 PASSOS PARA OS PRÓXIMOS 90–180 DIAS

- Mapeamento tributário imediato: identifique todos os tributos atuais (ICMS, ISS, PIS/COFINS, IPI) por operação e UF.

- Inventário de créditos: quantifique saldos de PIS/COFINS e ICMS e registre as opções de compensação/parcelamento.

- Simulações por cenário: construa 3 cenários (pessimista, base, otimista) para 2026–2033, incluindo efeitos na margem e no caixa.

- Avaliação do Simples: para micro/pequenas empresas, simule as duas alternativas de apuração (Simples vs. regime normal).

- Plano de preços: modele repasses parciais e testes de elasticidade para proteger margem sem perder demanda.

- Atualização tecnológica: elabore cronograma para parametrizar ERP, emissão de notas e testes do ambiente 2026.

- Revisão contratual: inclua cláusulas de ajuste tributário, compartilhamento de risco e repactuação.

- Treinamento: capacite equipe fiscal, financeira e comercial sobre mudanças e novas rotinas.

- Assessoria especializada: contrate consultoria/advocacia tributária para validar cenários e registrar provisões contábeis.

Checklist rápido para diagnóstico interno

- Você mapeou tributos por operação e por UF?

- Quantificou créditos de PIS/COFINS e saldos homologados de ICMS?

- Fez simulações de impacto no caixa para 2026, 2029 e 2033?

- Avaliou a opção Simples vs. regime normal para sua empresa?

- Existe plano de atualização do ERP e de testes previstos para 2026?

- Revisou contratos com cláusula de repasse tributário?

- Preparou comunicação para clientes, fornecedores e investidores?

- Possui plano de treinamento para equipe fiscal/financeira?

Perguntas frequentes que as empresas fazem

- A carga tributária vai subir? Não, a proposta prevê manutenção da carga global, com alíquota‑padrão calibrada para manter arrecadação; porém os preços relativos podem mudar.

- Quando começa a cobrança efetiva? 2026: calibragem e testes; 2027: cobrança plena da CBS; 2029–2032: transição gradual do ICMS/ISS ao IBS; 2033: vigência total.

- E os créditos acumulados? Saldos de PIS/COFINS compensáveis; ICMS homologado ressarcido em até 240 parcelas a partir de 2033.

- Há compensação para beneficiários de incentivos do ICMS? Sim, fundo de compensação para beneficiar titulares de incentivos onerosos (período 2025–2032).

A reforma tributária inaugura um ciclo de transição longo, com impactos reais, tanto de risco quanto de oportunidade para empresas de todos os setores. A vantagem competitiva virá de quem simular cenários corretamente, ajustar sistemas e contratos, e agir antes do pico de transição.

Nossa equipe realiza um diagnóstico prático e personalizado que inclui mapeamento de tributos, simulação de impacto no caixa e um plano de ações imediato.

Agende seu diagnóstico gratuito, CLIQUE AQUI e entre em contato com nossa equipe.

Você ainda tem tempo, mas não tanto assim: o momento certo para revisar o regime tributário da sua empresa

Janeiro é o mês da virada e não estamos falando só de calendário.

É também o ponto de partida para revisar o regime tributário, entender como sua empresa foi tributada nos últimos meses e decidir se vale a pena mudar de modelo para pagar menos impostos em 2026.

Muitas empresas ignoram esse momento crucial e descobrem tarde demais que estão pagando mais tributos do que precisariam. A boa notícia é que ainda dá tempo de agir mas o relógio está correndo.

Por que janeiro é o mês da virada tributária

O início do ano não marca apenas a troca de metas e planejamentos: é quando o governo exige a definição do regime tributário a ser adotado durante todo o novo exercício fiscal.

É essa escolha que determina como sua empresa vai recolher impostos como IRPJ, CSLL, PIS e COFINS, e uma decisão errada pode custar caro.

Os regimes disponíveis são três:

- Simples Nacional: voltado para pequenos negócios, com tributos unificados e limites de faturamento.

- Lucro Presumido: opção comum para empresas de médio porte, com base de cálculo simplificada.

- Lucro Real: obrigatório para grandes empresas, mas também vantajoso para quem tem margens menores e despesas dedutíveis.

O ponto é: o melhor regime muda conforme o momento do seu negócio. O que fazia sentido em 2023 pode não ser o ideal em 2026.

O erro que faz muitas empresas pagarem imposto demais

O erro é simples e comum: não revisar o regime tributário todo ano.

Cada alteração no faturamento, custo ou despesa pode mudar completamente a equação tributária. E mesmo empresas com contabilidades ativas muitas vezes não realizam uma análise comparativa aprofundada entre os regimes.

Com isso, perdem oportunidades de economia legal e deixam dinheiro na mesa.

Em alguns casos, a diferença entre o regime atual e o ideal pode chegar a dezenas de milhares de reais por ano.

Uma nova contabilidade pode enxergar o que a atual talvez não esteja vendo

Revisar o regime tributário exige olhar minucioso e nem toda contabilidade faz isso.

Uma nova contabilidade, com abordagem estratégica e foco consultivo, pode identificar inconsistências que passam despercebidas e sugerir ajustes antes que o calendário vire.

Às vezes, uma simples reclassificação de despesas, reorganização de faturamento ou análise de créditos tributários já faz uma diferença enorme na carga fiscal da empresa.

Por isso, se você sente que sua contabilidade atual apenas “envia guias e obrigações”, talvez seja hora de repensar a parceria antes de 2026.

E então: sua empresa vai entrar em 2026 pagando o justo, ou continuando no automático?

As regras tributárias mudam, o mercado muda e ficar parado pode ser o erro mais caro do próximo ano.

Janeiro é o único momento em que você pode escolher seu regime tributário para o novo exercício.

Depois disso, só resta arcar com as consequências da escolha (ou da falta de revisão).

Se você quer entrar em 2026 pagando o justo e tomando decisões com base em dados e estratégia, procure agora uma contabilidade que vá além das obrigações: uma contabilidade que olhe para o futuro do seu negócio.

A Freitas Salles Contábil está pronta para caminhar com você nessa transição.

Clique aqui para falar com a gente no WhatsApp e agende uma reunião para tirar suas dúvidas!

Como Entrar em Contato

Acesse: www.freitassalles.com.br

Telefone: 11 5928-0442 – WhatsApp

LinkedIn: linkedin.com/company/freitassalles

Mudanças Fundamentais da Reforma Tributária para o Setor de Alimentos e Bebidas

A Reforma Tributária está prestes a transformar radicalmente a realidade fiscal do setor de alimentos e bebidas no Brasil. A proposta do governo traz mudanças que prometem desde a simplificação de tributos até a criação de novos impostos, afetando desde pequenas lanchonetes até restaurantes, bares e negócios de delivery.

Neste artigo, você vai descobrir o que muda com a nova legislação, quando entram em vigor as alterações e como elas podem afetar o seu negócio de alimentação fora do lar. Fique atento: entender esse novo cenário é essencial para quem quer garantir competitividade, evitar multas e aproveitar oportunidades de economia fiscal.

O que a Reforma Tributária Muda para Estabelecimentos de Alimentos e Bebidas

A unificação de tributos: nascem o IVA e CBS

O atual sistema brasileiro é formado por diferentes impostos federais, estaduais e municipais: PIS, COFINS, ICMS, ISS, entre outros. A reforma tributária prevê a criação de:

- Imposto sobre Valor Agregado (IVA): que reúne ICMS e ISS (de consumo, estadual e municipal) em um tributo só, chamado IBS.

- Contribuição sobre Bens e Serviços (CBS): unifica PIS e COFINS.

Isso significa menos obrigações paralelas, mas também implica desafios, principalmente para restaurantes, bares e empresas com operações em delivery ou multicanais.

Cronograma: transição escalonada até 2033

As mudanças não ocorrerão de uma vez só. A implementação será feita em fases, previstas para acontecer entre 2025 e 2033. Nos primeiros anos, empresários precisarão lidar com o sistema antigo e o novo simultaneamente, aumentando a necessidade de controle contábil eficiente.

Dica: Fique atento a datas-chave e planeje a transição de sistemas e obrigações com antecedência.

Impactos específicos para o setor de alimentação

Restaurantes, bares e estabelecimentos de alimentação terão impacto direto por operarem com margens apertadas, alta concorrência e regime misto de tributação (venda de produtos + prestação de serviços). Pontos de atenção importantes incluem:

- Variação das alíquotas para diferentes tipos de operações (por exemplo, consumo local x delivery).

- Fim ou revisão de benefícios fiscais locais e regimes especiais, comuns para pequenas e médias empresas.

- Maior exigência de conformidade fiscal (compliance), já que tudo ficará centralizado e integrado.

Simples Nacional: O que muda?

O Simples Nacional permanece, mas poderá sofrer ajustes para harmonização com a nova lógica de unificação. Pequenas empresas precisam ficar de olho para não perder vantagens competitivas ou acabar migrando para regimes menos favoráveis de forma inadvertida.

Por que se preparar com antecedência?

A Reforma Tributária visa simplificar, mas isso requer adaptação dos negócios. Documentos fiscais, sistemas de gestão e processos internos precisarão ser ajustados. No setor de alimentos e bebidas, essa preparação é ainda mais urgente devido ao volume de vendas diárias, alto giro de mercadorias, diferentes tipos de operação e possíveis mudanças nas margens.

Exemplos Práticos: Como as Mudanças Podem Impactar na Rotina

Imagine um restaurante que opera tanto com salão (consumo local) quanto com delivery.

- Hoje, ele paga ICMS por produtos vendidos, ISS sobre serviços de entrega e PIS/COFINS sobre o faturamento.

- Com a reforma, haverá apenas IVA e CBS, mas as regras de cálculo mudam e o preço final, bem como o lucro, também podem ser alterados.

Da mesma forma, um bar ou lanchonete que atualmente aproveita incentivos estaduais pode ter que rever seus custos caso esses incentivos sejam revogados ou alterados.

Como acompanhar e se informar

- Fale regularmente com o contador especializado em alimentação.

- Utilize portais e associações de classe como ABRASEL para acompanhar notícias e treinamentos.

- Planeje projetos de modernização de sistemas de gestão, automação e integração vão ser diferenciais essenciais.

Principais Pontos

- A reforma tributária extingue vários impostos e unifica em IVA (IBS) e CBS.

- O setor de alimentação terá impactos imediatos nos custos, obrigando revisão de preço e margens.

- Transição vai exigir controle fiscal redobrado e atualização em sistemas.

- Pequenas empresas deverão acompanhar de perto as regras do novo Simples Nacional.

- Antecipar-se é o caminho para evitar surpresas, multas e aproveitar oportunidades.

A reforma tributária trará mudanças profundas para bares, restaurantes, lanchonetes, deliveries e todo o setor de alimentos e bebidas. Quem entender e se adaptar logo estará à frente: pagando impostos corretamente, mantendo a saúde financeira e explorando novos caminhos para crescer.

Prepare-se agora. Procure orientação de contadores especializados como a Freitas Salles Contábil, mantenha-se atualizado e comece a revisar sistemas e processos internos. Toda mudança gera incerteza, mas também oferece grandes oportunidades para inovar e se destacar.

A Freitas Salles está pronta para caminhar com você nessa transição.

Clique aqui para falar com a gente no WhatsApp e agende uma reunião para tirar suas dúvidas!

Perguntas Frequentes

1. Preciso alterar meu regime tributário agora, antes da reforma começar?

Não, mas é fundamental revisar com seu contador a cada nova fase. Mudanças podem impactar o melhor enquadramento para seu negócio.

2. A reforma significa que vou pagar menos imposto?

Depende do porte e tipo de operação. Alguns segmentos podem ser beneficiados, outros não. Simule cenários com antecedência.

3. Quem tem delivery será afetado de forma diferente?

Sim, pois existem discussões sobre alíquotas e classificação dos serviços. Fique atento ao detalhamento das regras específicas.

4. Pequenas empresas perderão o Simples Nacional?

Não, mas poderá haver ajustes de faixas e alíquotas. O acompanhamento é essencial.

5. O que faço para estar preparado?

Invista em sistemas de gestão, organize documentação fiscal e conte com contabilidade especializada no setor de alimentos.

Por que Sua Empresa de Engenharia Precisa Estar Regular no CREA: Um Guia Completo para Empresários

Você sabe se sua empresa está em conformidade com as obrigações do CREA?

Se sua empresa atua em áreas relacionadas à engenharia, arquitetura, agronomia ou atividades técnicas correlatas, existe uma questão fundamental que pode estar colocando seu negócio em risco: a regularização junto ao CREA.

Muitos empresários descobrem essa obrigação apenas quando já estão enfrentando problemas, multas ou impedimentos para participar de licitações. Não deixe isso acontecer com você.

O QUE ESTÁ EM JOGO PARA SUA EMPRESA

Riscos reais que você pode estar correndo

- Multas e autuações que podem chegar a valores significativos

- Impedimento para participar de licitações públicas e grandes contratos privados

- Responsabilização civil e criminal em caso de problemas técnicos

- Perda de credibilidade no mercado

- Cobrança retroativa de anuidades não pagas

Oportunidades que você pode estar perdendo

- Acesso a contratos de grande porte com órgãos públicos

- Credibilidade aumentada junto a clientes e parceiros

- Possibilidade de emitir ART (Anotação de Responsabilidade Técnica)

- Proteção jurídica completa para suas atividades técnicas

- Diferencial competitivo no mercado

QUANDO SUA EMPRESA PRECISA DO REGISTRO NO CREA

Sua empresa precisa estar registrada se desenvolve atividades como:

✓ Elaboração de projetos de engenharia

✓ Execução de obras e instalações

✓ Consultorias técnicas especializadas

✓ Laudos e pareceres técnicos

✓ Supervisão e fiscalização de obras

✓ Manutenção de equipamentos industriais

✓ Atividades de topografia e cartografia

Importante: Mesmo micro e pequenas empresas têm essa obrigação, independentemente do porte ou volume de serviços.

O PROCESSO DE REGULARIZAÇÃO: MAIS COMPLEXO DO QUE PARECE

Regularizar uma empresa no CREA não é apenas “preencher alguns formulários”. O processo envolve:

- Análise detalhada do CNAE da empresa

- Verificação da necessidade de responsável técnico

- Levantamento de documentação específica

- Cálculo de taxas e anuidades

- Acompanhamento do processo junto ao órgão

- Implementação de rotinas de compliance

E aqui está o problema: Cada erro ou documentação inadequada pode resultar em atrasos, custos adicionais e até mesmo na necessidade de refazer todo o processo.

POR QUE VOCÊ PRECISA DE ASSESSORIA ESPECIALIZADA

O custo da tentativa de “Fazer por conta própria”

Muitos empresários tentam resolver essa questão internamente, mas acabam enfrentando:

- Perda de tempo com idas e vindas aos órgãos

- Erros de documentação que geram retrabalho

- Desconhecimento das normas específicas do setor

- Multas por atraso no processo

- Oportunidades perdidas enquanto a empresa permanece irregular

O valor de ter um parceiro especializado

Com a assessoria adequada, você garante:

- Processo ágil e sem erros

- Economia de tempo e recursos

- Compliance contínuo com as obrigações

- Orientação preventiva para evitar problemas futuros

- Foco no seu negócio enquanto cuidamos da burocracia

FREITAS SALLES ASSESSORIA CONTÁBIL: SEU PARCEIRO NA REGULARIZAÇÃO

Por Que Escolher a Freitas Salles?

Expertise Comprovada: Nossa equipe possui amplo conhecimento nas normas e procedimentos do CREA, garantindo que sua empresa seja regularizada da forma mais eficiente possível.

Atendimento Personalizado: Cada empresa tem suas particularidades. Desenvolvemos uma estratégia específica para seu negócio, considerando seu setor de atuação e necessidades particulares.

Processo Completo: Não cuidamos apenas da regularização inicial. Oferecemos acompanhamento contínuo para manter sua empresa sempre em conformidade.

Economia de Tempo e Dinheiro: Com nossa experiência, evitamos os erros comuns que geram custos adicionais e atrasos desnecessários.

NÃO DEIXE PARA AMANHÃ O QUE PODE RESOLVER HOJE

O tempo está contra você

A cada dia que sua empresa permanece irregular:

- Aumentam os riscos de autuação e multas

- Crescem as chances de perder oportunidades de negócios

- Acumulam-se as anuidades em atraso

- Reduz-se a credibilidade da sua empresa no mercado

A SOLUÇÃO ESTÁ AO SEU ALCANCE

Regularizar sua empresa no CREA não precisa ser um processo doloroso. Com a assessoria certa, pode ser mais simples e rápido do que você imagina.

Sua Próxima Ação: Entre em Contato Conosco

Oferecemos uma Consulta Diagnóstica Gratuita

Nossa equipe pode avaliar a situação atual da sua empresa e apresentar um plano personalizado de regularização, sem compromisso inicial.

Durante essa consulta, você vai descobrir:

- Se sua empresa realmente precisa do registro no CREA

- Quais documentos serão necessários

- Os prazos estimados para regularização

- Os investimentos envolvidos no processo

- Como podemos acompanhar sua empresa após a regularização

Como Entrar em Contato

Acesse: www.freitassalles.com.br

Telefone: 11 5928-0442 – WhatsApp

LinkedIn: linkedin.com/company/freitassalles

Não espere ser autuado para tomar uma atitude.

Entre em contato conosco hoje mesmo:

Freitas Salles Assessoria Contábil Transformando obrigações em oportunidades para seu negócio

O Momento de Agir é Agora

Sua empresa merece operar com total segurança e aproveitar todas as oportunidades que o mercado oferece. A regularização no CREA não é apenas uma obrigação legal, é um investimento no futuro do seu negócio.

Com a Freitas Salles Assessoria Contábil ao seu lado, você tem a garantia de um processo eficiente, sem complicações e com resultados duradouros.

Não deixe que a burocracia limite o crescimento da sua empresa. Entre em contato conosco hoje mesmo e dê o primeiro passo rumo à tranquilidade e ao crescimento sustentável do seu negócio.

Este artigo tem caráter informativo. Para orientações específicas sobre sua situação, consulte nossa equipe especializada.

IVA na Construção Civil: Como se Preparar e Reduzir Impactos com o Apoio Contábil Certo

Com a iminente implementação do IVA (Imposto sobre Valor Agregado) no Brasil, muitos empresários da construção civil têm demonstrado preocupação com os impactos que essa mudança pode gerar na precificação, no fluxo de caixa e na rentabilidade das obras. E não é para menos: o setor possui particularidades que exigem atenção redobrada. Por isso, contar com uma contabilidade especializada faz toda a diferença nesse momento de transição.

O que é o IVA e por que ele afeta a construção civil?

O IVA (que no Brasil virá como CBS e IBS) unificará tributos federais, estaduais e municipais em um único imposto, com base no valor agregado de cada etapa da cadeia produtiva. Embora traga simplificação, ele também exigirá mais controle, mais rastreabilidade e mais estrutura fiscal das empresas.

Na construção civil, isso pode representar desafios como:

- Aumento da carga tributária em determinadas etapas;

- Dificuldade em repassar corretamente os créditos tributários;

- Complexidade no enquadramento das obras dentro do novo modelo;

- Necessidade de ajustes nos sistemas contábeis e de faturamento.

Como se preparar para o IVA na construção civil?

Para reduzir riscos e aproveitar as oportunidades da reforma tributária, algumas ações são fundamentais:

- Mapeamento fiscal completo da empresa e das obras;

- Revisão dos contratos e orçamentos com foco na nova estrutura tributária;

- Treinamento da equipe sobre emissão de notas, crédito de insumos e apuração correta;

- Apoio contábil especializado em construção civil.

A antecipação é a chave. Quem se preparar desde já, sairá na frente e evitará prejuízos quando as novas regras entrarem em vigor.

Onde a Freitas Salles pode ajudar?

Na Freitas Salles Contábil, acompanhamos de perto as mudanças da reforma tributária e já estamos orientando construtoras, incorporadoras e engenheiros civis sobre como adequar seus processos à realidade do IVA.

Veja como podemos te ajudar:

- Diagnóstico tributário personalizado para avaliar o impacto do IVA no seu negócio;

- Planejamento fiscal por obra para otimizar o recolhimento de tributos;

- Atualização do sistema contábil e financeiro para atender às novas exigências;

- Acompanhamento contínuo da legislação para evitar autuações e garantir conformidade.

A Freitas Salles está pronta para caminhar com você nessa transição.

Clique aqui para falar com a gente no WhatsApp e agende uma consultoria gratuita sobre como o IVA pode afetar (ou beneficiar) sua empresa!

Contabilidade para Obras: Como Organizar o Financeiro e Evitar Prejuízos

A gestão financeira de uma obra pode ser desafiadora, especialmente em um setor como a construção civil, onde prazos, orçamentos e tributos andam lado a lado. Neste cenário, contar com uma contabilidade para obras especializada não é apenas uma vantagem competitiva é uma necessidade para manter o controle financeiro, reduzir custos e evitar prejuízos.

Por que a contabilidade por obra é essencial?

Em vez de uma contabilidade genérica, a contabilidade por obra permite separar receitas, despesas e lucros de cada projeto. Dessa forma, você obtém uma visão clara da rentabilidade individual de cada construção, o que facilita decisões mais estratégicas e sustentáveis.

Além disso, com esse controle detalhado, fica muito mais fácil identificar gargalos, evitar desperdícios e manter o orçamento sempre sob controle.

Os principais erros financeiros em obras (e como evitá-los)

Muitos prejuízos na construção civil surgem não por falta de recursos, mas por má gestão. Veja alguns erros comuns:

- Misturar contas pessoais e empresariais;

- Não acompanhar os custos por etapa da obra;

- Falta de controle de entrada e saída de materiais;

- Ausência de planejamento tributário adequado.

Com uma contabilidade para obras bem estruturada, é possível corrigir esses pontos com agilidade e evitar surpresas desagradáveis.

Como organizar o financeiro da sua obra de forma eficiente?

Organizar o financeiro de uma obra exige disciplina, ferramentas adequadas e apoio contábil especializado. Veja algumas práticas recomendadas:

- Abra um centro de custo por obra: Isso permite saber exatamente quanto cada projeto está custando.

- Use software de gestão contábil e financeira: Automatizar tarefas reduz erros e dá mais agilidade.

- Acompanhe o fluxo de caixa semanalmente: Dessa forma, é possível prever problemas e agir rapidamente.

- Tenha uma contabilidade especializada no setor: Apenas profissionais que conhecem a realidade da construção civil conseguem orientar de forma eficaz.

Benefícios de contar com uma contabilidade especializada para obras

- Previsibilidade financeira: Você sabe exatamente onde está ganhando ou perdendo dinheiro.

- Redução de impostos: Com planejamento tributário, é possível escolher o melhor regime e economizar.

- Cumprimento de obrigações fiscais e legais: Evite multas, autuações e problemas com o Fisco.

- Decisões mais seguras: Dados organizados e relatórios confiáveis tornam a gestão mais estratégica.

Agende uma conversa com nosso time

Quer organizar o financeiro da sua obra com mais segurança? Fale com quem entende de construção civil. Na Freitas Salles Contábil, ajudamos empresas a estruturarem sua gestão financeira e tributária com segurança, clareza e foco em resultados.

Se você quer organizar seu negócio e tomar decisões com base em dados confiáveis, agende uma reunião sem compromisso com nosso time.

Acesse: www.freitassalles.com.br

WhatsApp

LinkedIn: linkedin.com/company/freitassalles

Lotes da Restituição do Imposto de Renda 2025: Veja Quem Recebe e Quando

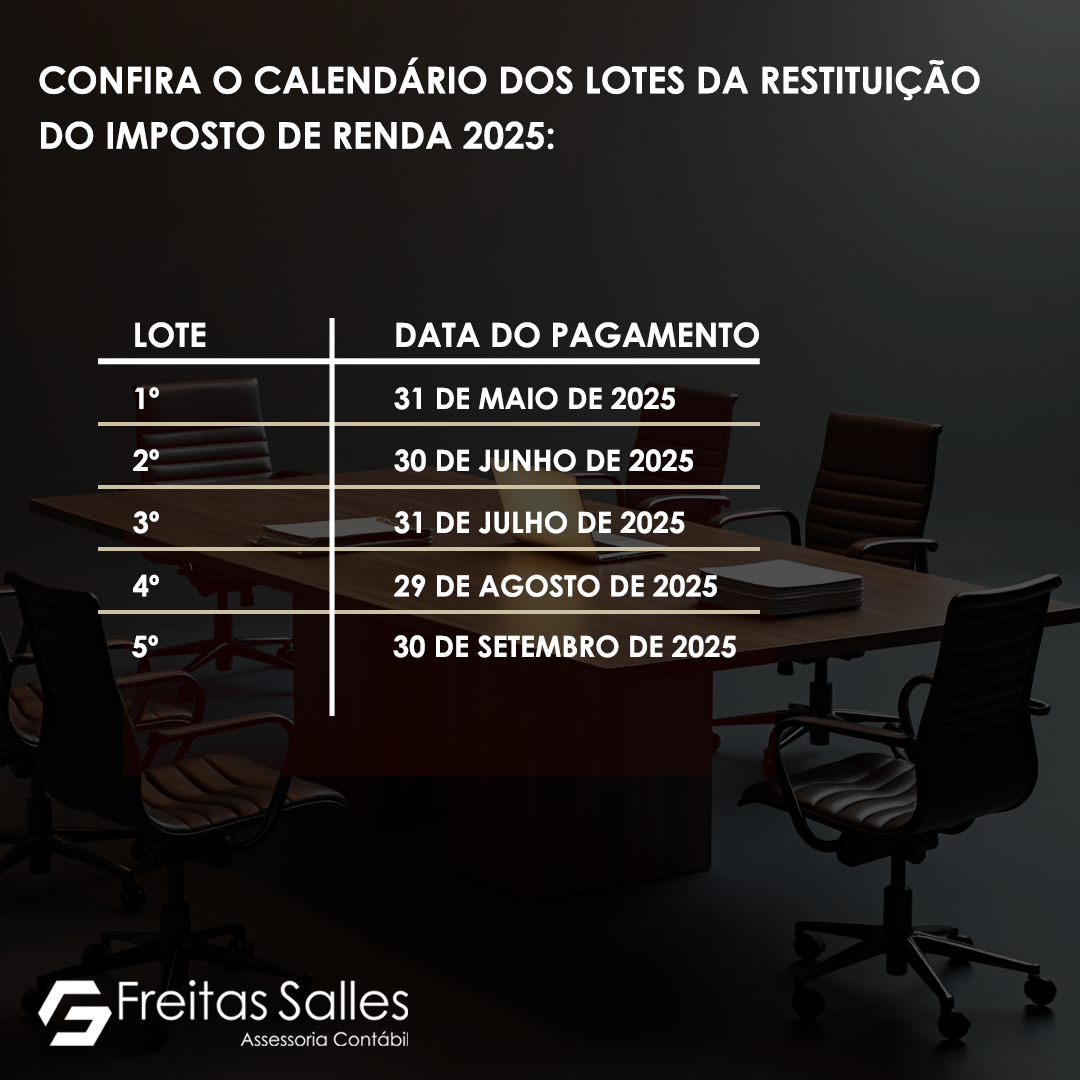

Lotes Restituição Imposto de Renda 2025: Calendário e Consulta

Confira abaixo as datas oficiais dos lotes restituição imposto de renda 2025, divulgadas pela Receita Federal:

| Lote | Data de pagamento |

|---|---|

| 1º lote | 31 de maio de 2025 |

| 2º lote | 30 de junho de 2025 |

| 3º lote | 31 de julho de 2025 |

| 4º lote | 29 de agosto de 2025 |

| 5º lote | 30 de setembro de 2025 |

Quem tem prioridade nos lotes da restituição do IR 2025?

A ordem de pagamento segue critérios legais. Veja quem recebe primeiro nos lotes restituição imposto de renda 2025:

- Idosos com mais de 80 anos

- Idosos entre 60 e 79 anos

- Pessoas com deficiência ou doença grave

- Professores cuja principal renda vem do magistério

- Contribuintes que utilizaram declaração pré-preenchida ou Pix

Como consultar sua restituição do Imposto de Renda 2025

Para saber se você está nos lotes restituição imposto de renda 2025, siga os passos:

- Acesse: www.gov.br/receitafederal

- Clique em “Meu Imposto de Renda”

- Vá em “Consultar restituição”

- Informe seu CPF, data de nascimento e ano da declaração (2025)

Como receber mais rápido sua restituição

Para estar entre os primeiros lotes da restituição do imposto de renda 2025:

- Envie a declaração o quanto antes

- Opte por receber via Pix (chave CPF)

- Evite pendências e erros

Precisa de ajuda com sua declaração?

A Freitas Salles Contábil pode acompanhar sua declaração, corrigir pendências e garantir que sua restituição caia o quanto antes.

Como Reduzir Impostos na Construção Civil sem Riscos Legais

A carga tributária representa um dos maiores desafios para as empresas da construção civil. No entanto, com as estratégias corretas, é possível reduzir impostos na construção civil de forma legal e segura. Neste artigo, mostramos como o planejamento tributário, o uso do RET e a contabilidade por obra podem gerar economia real e controle financeiro para construtoras, incorporadoras e engenheiros civis.

O poder do planejamento tributário

O primeiro passo para economizar impostos é adotar um planejamento tributário inteligente. Com ele, sua empresa consegue:

- Escolher o regime tributário mais vantajoso (RET, Lucro Presumido ou Lucro Real);

- Aproveitar incentivos fiscais e isenções legais;

- Antecipar riscos fiscais e evitar problemas com o Fisco;

- Aumentar o lucro líquido sem infringir a lei.

Além disso, o planejamento possibilita decisões mais seguras e sustentáveis. Empresas que ignoram essa etapa costumam pagar mais tributos do que deveriam — e muitas vezes sem perceber.

RET: Regime Especial de Tributação

O RET (Regime Especial de Tributação) foi criado especialmente para incorporadoras que trabalham com patrimônio de afetação. Em vez de recolher tributos separadamente, o RET permite o pagamento unificado de IRPJ, CSLL, PIS e COFINS com uma alíquota única de 4% sobre a receita da obra.

Vantagens do RET:

- Redução significativa da carga tributária;

- Recolhimento simplificado em uma única guia;

- Aplicação individual por obra, o que permite estratégias personalizadas para cada projeto.

Portanto, o RET se torna uma ferramenta valiosa para empresas que desejam aumentar sua margem de lucro com segurança jurídica.

Contabilidade por obra: controle inteligente

A contabilidade por obra é essencial para manter o controle financeiro e tributário na construção civil. Ao separar receitas e despesas por projeto, sua empresa ganha:

- Visão clara da lucratividade de cada obra;

- Cálculo preciso do custo por metro quadrado;

- Base sólida para decisões financeiras e fiscais;

- Menos erros na apuração de tributos.

Dessa forma, você garante maior transparência e pode identificar onde estão os gargalos e oportunidades de economia.

Exemplo prático de economia

Vamos considerar uma construtora com receita mensal de R$ 500.000 operando no Lucro Presumido. Neste cenário, a carga tributária pode ultrapassar 8%, resultando em R$ 40.000 de impostos mensais. Ao migrar para o RET, a empresa passa a pagar apenas 4% — uma redução de R$ 20.000 por mês.

Resultado: R$ 240.000 de economia ao ano. Esse valor pode ser reinvestido em novas obras, tecnologia ou qualificação da equipe.

Essa diferença pode ser o capital necessário para reinvestir em novos projetos, contratar mão de obra qualificada ou melhorar o fluxo de caixa.

Quer pagar menos impostos na sua obra? A equipe da Freitas Salles Contábil é especializada em planejamento tributário e contabilidade para construção civil.

Agende uma reunião sem compromisso com nosso time.

Acesse: www.freitassalles.com.br

WhatsApp

LinkedIn: linkedin.com/company/freitassalles

RET na Construção Civil: Regime Especial de Tributação

O que é o RET na construção civil?

O Regime Especial de Tributação (RET) na construção civil foi criado para simplificar a tributação de incorporadoras de imóveis e empresas do setor. Previsto na Lei 10.931/2004, o RET permite o recolhimento unificado de tributos federais em uma única guia (DARF), com alíquota fixa. O RET é uma alternativa vantajosa em comparação aos regimes tradicionais.

Quem pode optar pelo RET ?

O RET é voltado para incorporadoras e construtoras que atuam na incorporação imobiliária, especialmente quando o empreendimento está registrado sob o patrimônio de afetação. Ele também pode ser aplicado às Sociedades em Conta de Participação (SCPs) constituídas para realizar a obra. Essa característica torna o RET na construção civil ainda mais atraente.

Quais impostos estão incluídos no RET?

No RET, a incorporadora ou construtora paga de forma unificada os seguintes tributos:

- IRPJ (Imposto de Renda da Pessoa Jurídica)

- CSLL (Contribuição Social sobre o Lucro Líquido)

- PIS (Programa de Integração Social)

- COFINS (Contribuição para o Financiamento da Seguridade Social)

Qual a alíquota do RET na construção civil?

A alíquota do RET varia de acordo com a natureza do projeto:

- 4% sobre a receita mensal do empreendimento, quando se trata de incorporação imobiliária residencial com patrimônio de afetação.

- 1% para projetos de interesse social no âmbito do programa Minha Casa, Minha Vida (faixa 1 e 2).

Exemplo prático: Uma incorporadora com receita mensal de R$ 500.000 em um projeto residencial com patrimônio de afetação pagará R$ 20.000 (4%) de tributos federais via RET.

Comparativo: RET na construção civil x Lucro Presumido x Lucro Real

| Regime | Carga Tributária Total Aproximada | Complexidade | Ideal Para |

|---|---|---|---|

| RET (4%) | 4% sobre a receita | Baixa | Incorporações com patrimônio de afetação |

| Lucro Presumido | 6% a 8,65% sobre a receita | Média | Construtoras com margens razoáveis |

| Lucro Real | Pode superar 10% (varia com lucro) | Alta | Grandes construtoras com controle contábil apurado |

Vantagens do RET na construção civil

- Unificação de tributos em uma só guia (DARF)

- Carga tributária reduzida (4%)

- Menor burocracia fiscal

- Mais previsibilidade no fluxo de caixa

Quando o RET NÃO vale a pena?

- Para empreendimentos sem patrimônio de afetação

- Projetos com margens muito reduzidas e despesas dedutíveis elevadas (caso o Lucro Real seja mais vantajoso)

Agende uma conversa com nosso time

Na Freitas Salles Contábil, realizamos toda assessoria contábil e tributária com segurança, clareza e foco em resultados.

Se você quer organizar seu negócio e tomar decisões com base em dados confiáveis, agende uma reunião sem compromisso com nosso time.

Acesse: www.freitassalles.com.br

WhatsApp

LinkedIn: linkedin.com/company/freitassalles

Prazo Imposto de Renda 2025: Declare até 30 de Maio e Evite Multas

Prazo Imposto de Renda 2025: Declare até 30 de Maio e Evite Multas

O fim do prazo está chegando! Se você ainda não fez sua declaração do Imposto de Renda 2025, atenção: o prazo final para envio é 30 de maio.

Depois dessa data, o contribuinte está sujeito a multas, juros e até complicações com o CPF.

Neste artigo, a Freitas Salles Contábil explica o que fazer agora, como evitar problemas com a Receita Federal e como declarar no prazo com tranquilidade.

Quando termina o prazo para declarar o Imposto de Renda 2025?

O prazo oficial para envio da declaração do Imposto de Renda 2025 começou em 15 de março e termina em 30 de maio.

A Receita Federal não costuma prorrogar o prazo. Por isso, é fundamental declarar o quanto antes para evitar multas.

O que acontece se perder o prazo?

Se você não entregar sua declaração até 30 de maio, poderá enfrentar diversas penalidades:

- Multa mínima de R$ 165,74 (ou até 20% do imposto devido);

- Juros diários com base na taxa Selic;

- Irregularidade no CPF, o que pode dificultar acesso a crédito, empréstimos e passaporte;

- Restrições bancárias e problemas com financiamentos.

Ainda dá tempo! O que fazer agora?

Sim, ainda dá tempo de declarar e ficar em dia com a Receita. Veja o que fazer:

- Separe os documentos necessários: informes de rendimento, comprovantes de despesas, dados de bens e dependentes;

- Avalie se compensa a declaração simplificada ou completa;

- Use o programa da Receita ou contrate um contador especializado para evitar erros.

Deixe a Freitas Salles cuidar da sua declaração

Está sem tempo ou com dúvidas? Nós resolvemos isso para você.

A Freitas Salles Contábil entrega sua declaração do Imposto de Renda 2025 com agilidade, segurança e foco em evitar a malha fina.

Por que contar com a gente?

- Atendimento rápido e humanizado;

- Especialistas com experiência em IR de pessoas físicas e profissionais liberais;

- Revisão de declarações antigas e retificação se necessário;

- Análise para aumentar sua restituição ou reduzir o imposto.